Po dlouhém kolotoči diskuzí, předkládání návrhů, jejich škrtání a opětovného schvalování vstupuje v účinnost regulace provizí v životním pojištění. Mohl byste novou legislativu ve zkratce shrnout?

Pokud bych si novelu otevřel, část týkající se regulace provizí je v uvozovkách jedna věta ve smyslu zavedení pětiletého rovnoměrného storna, nebude však stanovena výše stropu provize. Stát tak na jednu stranu bude dvěma subjektům nařizovat, jak si mají za svůj obchod ručit, naopak jim nechá volnost ve výši odměny a způsobu její výplaty. Tato volnost vytváří obrovský prostor pro diskuze a poskytovatelům pojištění, jeho zprostředkovatelům ani koncovým finančním poradcům nedává spát. Ve stínu regulace provizí leží druhá část novely, která zavádí rozloženích počátečních nákladů také na období pěti let. Tato úprava klientům zajistí nenulové odkupné v prvních letech trvání smlouvy.

Co bude pro poradce a pro zprostředkovatelské firmy znamenat pětileté storno? Co to udělá s jejich stornofondovou politikou?

U firem půjde zejména o budování vyšších rezerv, což je téma i u nás v INSIA. Trh bude klást i vyšší nároky na kvalitu produkce a péči o klienta a vlastní kmen. Další ránou může být i výše provize. Menší firmy mohou narazit na neochotu pojišťoven nabízet jim vyšší provize, a nebo jim pojišťovna nabídne pouze průběžně vyplácenou provizi. Předpokládám, že tento stav silně ovlivní finanční stabilitu těchto menších firem a mnoho z nich ukončí svoji činnost nebo budou hledat záchranu pod hlavičkou jiného silného partnera. Zároveň od některých poradců „životářů” slýchávám, že v rámci příprav na pětileté storno přemýšlí o budování vlastního rezervního fondu nebo o rozšíření svého portfolia o neživotní pojištění případně hypotéky, investice.

Říkáte, že menší firmy mohou narazit na neochotu pojišťoven nabízet jim vyšší provize. Znamená to, že velké společnosti dostanou větší provize? Jak to bude přesně fungovat?

U menších firem, které nesou větší riziko setrvání na trhu, pojišťovnám hrozí, potenciální nárůst objemu těžko vymahatelných pohledávek v případě jejich krachu. Ochota vyplácet vysokou zálohovou provizi s ručením na pět let tak může být výrazně nižší. Firma se bude muset spokojit s menší zálohovou provizí nebo si naopak vybrat průběžně vyplácenou variantu, kde se může dostat na provize obvyklé na trhu. Kromě kvality produktů, likvidace, servisu začne hrát ve vztahu pojišťovna vs. zprostředkovatel větší roli i výše provize a model jejího vyplácení. Minimálně na začátku platnosti novely, než si trh najde svoji zlatou střední cestu.

Poradil byste zmíněným životářům, jak by měli upravit svůj rezervní fond?

Univerzální vzorec dát nejde. Každý poradce musí vzít v potaz velikost svoji produkce, jakou má stornovost, jaká je výše vratky v každém roce ručení za storno. Osobně si myslím, že rozumné číslo je mezi 10 - 20 % z obdržené provize za smlouvu.

Kdo z celé této regulační změny vyjde jako vítěz a kdo jako poražený?

Než sázku na vítěze bych měl přání. Aby regulace pomohla celému trhu pojištění, který nebývá vnímán veřejností pozitivně. Novela zákona na jednu stranu zavádí jistou regulaci, na druhou trhu nechává pořád dost volné ruce, aby šel cestou vlastní samoregulace. Věřím tak, že i když nebyl dán strop provizí, není to automatický signál k jejich dalšímu překotnému růstu. Ve výsledku novela přidělává vrásky všem zúčastněným stranám, všem ale může přinést i mnoho pozitiv.

Jaké konkrétní kroky připravuje INSIA, kde působíte, s ohledem na regulaci provizí?

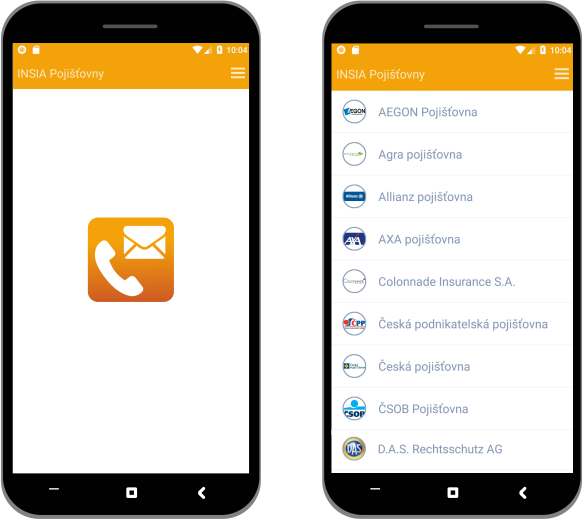

Mimo výše zmíněné úpravy kaučního konta budeme chtít našim poradcům nabídnout od každé pojišťovny dva provizní modely. Jeden zálohový, kde poradce dostane celou provizi najednou a za storno bude ručit pět let. Druhý model s rozloženou provizí, kde poradce ručí jen za tu část provize, kterou v daném období obdržel. Jak tyto modely budou vypadat, ale zatím nedokážu říct. Pojišťovny v jejich zveřejnění hrají pokerovou hru a nikdo nechce ukázat karty jako první. Každopádně naše myšlenka je zřejmá. Dát každému našemu poradci na výběr, ať si provizní model vybere sám, ať už z pohledu sjednané smlouvy nebo z poradcova pohledu na vlastní podnikaní. Samozřejmě budeme rádi, když si své portfolio začnou ředit rozkládanými provizemi, které budou do budoucna tvořit podstatnou část jejich příjmů ze sjednávaného životního pojištění. Ostatně někteří naší poradci už tak fungují dnes na základě aktuální produktové nabídky.

Pojišťovna Allianz minulý týden ohlásila, že s IŽP končí. Jak vnímáte toto rozhodnutí z pohledu trhu?

Myslím, že jako pro jiné věci i u IŽP platí, že chvíli jsou IN a poté jsou odsunuty do ústraní. Vzhledem k možnosti využít daňové odpočty u IŽP jeho úplný odchod ze scény neočekávám. Navíc lze u většiny dnes nabízených IŽP investiční složku výrazně potlačit a pojištění nastavit primárně na krytí rizik. S před chvílí zmíněnou daňovou úlevou je tak IŽP pořád zajímavý produkt, který budou pojišťovny i do budoucna nabízet vedle aktuálně trendy rizikovek. Právě ty se v posledních letech začínají drát na výsluní o čemž svědčí i rozšiřující se nabídka pojišťoven a četné články a diskuze v médiích. Allianz se tak marketingově trefuje do aktuálního trendu a podtrhuje své předchozí kroky, kdy jako jedna z prvních začala prosazovat RŽP a rozkládané provize. Osobně příchod rizikovek vítám, protože klientovi nabízí jednoduchý přehledný produkt, který primárně dělá to, co mají pojišťovny umět, pojišťovat. Poradcům umožní pružně reagovat na aktuální potřeby klienta, jeho servis a v případě rozložených provizí mít i za tuto službu zaplaceno. RŽP tak vnímám jako produkt příštích let, než nám čas po KŽP, IŽP, RŽP přinese jiné ŽP.

Zdroj: oPojištění.cz